Uncategorized Archive

Raport Gospodarczego Gabinetu Cieni BCC

Jednym z największych obecnie wyzwań dla przedsiębiorców jest brak rąk do pracy oraz skala projektowanych zmian podatkowych. Między innymi, tym dwóm, istotnym problemom było poświęcone posiedzenie Gospodarczego Gabinetu Cieni BCC, które odbyło się 8 października, w Warszawie. Ministrowie Gabinetu Cieni podsumowali III kwartał w gospodarce oraz przedstawili wskazania dla rządu na kolejne miesiące z punktu widzenia poprawiania warunków dla przedsiębiorców w Polsce.

– Obecnie, średniorocznie około 10% zatrudnionych w Polsce to obywatele Ukrainy. Jeśli inne kraje UE, w szczególności Niemcy, pozwolą na pracę Ukraińcom, istnieje ryzyko dużego i gwałtownego zmniejszenia się podaży pracy. Proponujemy rządowi przyjęcie regulacji zwiększających zainteresowanie stałym pobytem w Polsce pracowników z Ukrainy i ich rodzin oraz usprawnienie procedur związanych z zatrudnianiem obcokrajowców – powiedział minister finansów w Gospodarczym Gabinecie Cieni BCC prof. Stanisław Gomułka. – Pozytywem jest proponowane w budżecie na 2019 rok zmniejszenie deficytu centralnego oraz sektora finansów publicznych w stosunku do przewidywanego wykonania w roku 2018 oraz odrzucenie propozycji 500+ dla emerytów – dodał.

– Najbardziej skutki braku wykwalifikowanych pracowników odczuwają branże budowlana i transportowa. Większość przetargów jest nierozstrzyganych, ponieważ nie ma komu ich realizować. Koszty pracy mocno wzrosły, podobnie materiałów budowlanych, więc inwestycje nie mogą być zrealizowane z zyskiem. Przedsiębiorcy wolą wyjść z placu budowy i zapłacić kary umowne, ponieważ są one w tej sytuacji mniejszym zagrożeniem – podsumował minister infrastruktury Gabinetu Cieni BCC dr Łukasz Bernatowicz.

– Projekt Ordynacji podatkowej i koncepcja dodatkowego zobowiązania podatkowego, które może sięgać nawet 120% kwoty zakwestionowanej przez organy podatkowe korzyści podatkowej – jest nieproporcjonalna do zagrożenia, które ma na celu eliminować – skomentowała minister ds. polityki podatkowej dr Irena Ożóg. – Z uwagi na istotne problemy i trudności ze stosowaniem odwróconego obciążenia w rozliczeniach w VAT usług budowlanych, przede wszystkim w branży budowlanej i deweloperskiej, ale również w zakresie świadczenia usług najmu, zarówno po stronie wynajmujących i najemców, postulowana jest zmiana przepisów Ustawy o VAT, która umożliwi powrót do stosowania zasad ogólnych opodatkowania usług budowlanych. Proponujemy również wykreślenie z ustawy z 10 maja 2018 r. o wspieraniu nowych inwestycji tzw. małej klauzuli przeciwko unikaniu opodatkowania jako niecelowej (w świetle obowiązującej ogólnej klauzuli przeciwko unikaniu opodatkowania) oraz zniechęcającej do działań inwestycyjnych – dodała Irena Ożóg.

Więcej szczegółów – 2018.10.08 Raport Gospodarczego Gabinetu Cieni BCC

Spis treści:

Gospodarka – Janusz Steinhoff – s. 1-3

Finanse – Stanisław Gomułka – s. 4

Podatki – Irena Ożóg – s. 5-6

Rynek pracy i prawo pracy – Zbigniew Żurek – s. 7-8

Przedsiębiorczość i innowacje – Bożena Lublińska-Kasprzak – s. 9-10

Ubezpieczenia społeczne – Wojciech Nagel – s. 11-12

Spółki Skarbu Państwa i prywatyzacja – Grażyna Magdziak – s. 13-15

Infrastruktura i budownictwo – Łukasz Bernatowicz – s. 16

Ochrona zdrowia – Anna Janczewska-Radwan – s. 17-18

Prawo gospodarcze – Ryszard Kalisz – s. 19-20

System stanowienia prawa – Witold Michałek – s. 21-22

Środowisko naturalne – Ryszard Pazdan – s. 23-24

Spółdzielczość – Mieczysław Grodzki – s. 25-27

Przemysł obronny – Leon Komornicki – s. 28-29

Emil Muciński

Jak odnieść sukces w dobie transformacji cyfrowej?

Firmy z sektora TMT będą motorem napędowym transformacji cyfrowej światowej gospodarki.

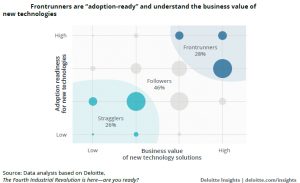

Co różni liderów z sektora TMT (Technologia / Media / Telekomunikacja) od reszty firm? To, że są przygotowani na nadchodzącą czwartą rewolucję przemysłową (Industry 4.0). Innowacje są dla nich priorytetem, zwiększają swoje możliwości biznesowe dzięki strategicznym partnerstwom i opracowują strategie cyfrowe przyszłości. Dlatego to firmy z sektora TMT mają szanse być najdynamiczniej rozwijającymi się i stać się liderami pionierami rozwiązań digitalowych.

TMT i Industry 4.0. Czwarta rewolucja przemysłowa nabiera rozpędu. Pierwsze trzy dotyczyły odpowiednio mechanizacji, produkcji masowej i komputeryzacji / automatyzacji; czwarta, czyli Industry 4.0, to mariaż technologii, tych fizycznych i cyfrowych. Tak jak poprzednie, oznacza ona całkowitą zmianę i przedefiniowanie metod funkcjonowania organizacji tworzących wartość dla klientów.

Tym razem jednak prędkość zachodzących zmian znacząco przewyższa poprzednie dzięki inteligentnym technologiom sieciowym, rozwijającym się w tempie wykładniczym. Innowacje te, obejmujące przetwarzanie danych w chmurze, platformy cyfrowe, big data i analitykę, rozwiązania mobilne, sieci społecznościowe, oprogramowanie do pracy grupowej, Internet Rzeczy (IoT) i sztuczną inteligencję (AI) – napędzają i przyspieszają nadejście transformacji cyfrowej. Dzięki technologii całkowicie zmienia się sposób działania firm, opracowywania innowacji i tworzenia produktów i usług. Innowacje zachęcają do eksperymentowania z nowymi modelami biznesowymi i sposobami oferowania nowych wartości klientom. W szerszej perspektywie zacierają się granice między poszczególnymi branżami, a powiązania między partnerami biznesowymi ulegają przekształceniu. Liczba firm nieprzygotowanych do czwartej rewolucji jest jednak ciągle duża. Najnowsze badanie Deloitte Industry 4.0, obejmujące członków zarządów firm z całego świata, wykazało, iż we wszystkich sektorach zaledwie 14% członków naczelnego kierownictwa ma „dużą pewność”, że ich firmy są przygotowane do wdrożenia zmian związanych z nadejściem nowej cyfrowej ery.

– Co szósty ankietowany pracujący w sektorze TMT uważa, że w obecnych czasach kluczowym dla konkurencyjności organizacji jest wdrażanie nowych technologii wspierających biznes. „Liderzy TMT wierzą, że Mobile, Cloud Computing, IoT czy AI będą kluczowe w najbliższych pięciu latach. Dlaczego? Bo to właśnie dzięki nim zaciera się granica między offline i online. Co oznacza, że organizację mogą pozyskiwać i przetwarzać większe ilości danych, a co za tym idzie szybciej i mądrzej się rozwijać” – Jan Michalski, Partner, Deloitte

Firmy z sektora technologii, mediów i telekomunikacji (TMT) znajdują się w epicentrum wstrząsu wywołanego przez Industry 4.0. Są pionierami zastosowania inteligentnych technologii i szybkiej transmisji danych, a często twórcami cyfrowych innowacji. Aby zrozumieć, w jaki sposób firmy te reagują na zmiany, nowe możliwości i wyzwania nowej ery, stworzone zostało badanie Deloitte Industry 4.0. Jak pokazują wyniki, nawet te firmy nie są w 100% gotowe na nowe. Zaledwie jedna piąta przebadanych firm jest „całkowicie przygotowana” do wdrożenia nowych modeli biznesowych i technologii autonomicznych. Raport pozwala jednak zidentyfikować liderów z sektora TMT, którzy są gotowi na rewolucyjne zmiany, związane z Industry 4.0. Pionierzy ci są głęboko przekonani, że nowe technologie dają nową wartość ich klientom. Dzięki temu, są nie tylko dobrze przygotowani na zmiany, ale mają pewność osiągnięcia dobrych wyników finansowych. Liderzy sektora TMT wyróżniają się spośród pozostałych firm, dzięki wykorzystaniu technologii cyfrowych w procesach biznesowych. Liderzy nie działają w pojedynkę, ciągle poszukują partnerów do opracowywania nowych, efektywniejszych modeli biznesowych.

Metodologia

Aby uzyskać obraz tego, w jaki sposób liderzy i organizacje z sektora TMT przygotowują się na zmiany wynikające z czwartej rewolucji przemysłowej, przeanalizowane zostały dane z badania „The Fourth Industrial Revolution is here—are you ready”. Badanie zostało przeprowadzone w 2017 roku przez Deloitte przy współpracy z Forbes Insights. W badaniu wzięło 1603 dyrektorów oraz managerów wyższego szczebla z całego świata. Sektor TMT reprezentowało 416 respondentów z 19 krajów z obu Ameryk, Azji oraz Europy. 35% Ankietowanych związanych jest z branżą technologiczną, 34 procent z telekomunikacyjną i 31 procent z mediami. Wszyscy ankietowani to dyrektorzy w tym: CTO (19% ankietowanych), CIO (18% ankietowanych) i prezesi/dyrektorzy zarządzający (18% ankietowanych), CFO (1518% ankietowanych), CMO (15% ankietowanych) oraz COO (15% ankietowanych).

M&A Predictor KPMG: Global Overview

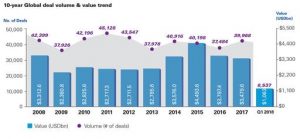

Prediction for the global deal market in 2018, including cross-border and cross-sector trends. We anticipate a robust year of global M&A activity in 2018, with appetite and capacity for transactions expected to increase. For the year ahead, global predicted appetite for M&A deals is projected to increase by 5 percent, while predicted capacity is also projected to go up over the same period by 17 percent, according to our M&A Predictor data.

Transactions in Q1 2018 continued the 2017 trend of deal volume and value moving in opposite directions: 2017 deal volume rose to 39,968 from 37,484 or about 7 percent while deal value declined 8 percent to US$3.479 trillion from US$3.797 trillion. However, 2018 is showing significantly more strength, in line with an improvement in predicted appetite.

Total deal value in Q1 2018 soared to just past US$1 trillion, accompanied by a 17-percent decline in volume to 8,537. As a result, average deal value in the first quarter of this year was also up significantly, rising about 42 percent to a 10-year high of US$124.6 million per deal.

M&A activity in 2017 was very similar to 2016 – down somewhat from 2015’s record highs but certainly robust, with mid-market transactions continuing to be a driver of volume. Mixed global factors exerting an impact on 2017 activity included low interest rates, geopolitical issues and US tax legislation that was in the works. M&A activity started to pick up in Q3 and through Q4 to close the year strongly, with December the strongest month of the year and featuring two of the year’s largest deals.

More: www.kpmg.com

How Vital Companies Think, Act, and Thrive

“Vitality shows in not only the ability to persist but the ability to start over.” — F. Scott Fitzgerald

“How do you keep the vitality of day one, even inside a large organization?” — Jeff Bezos

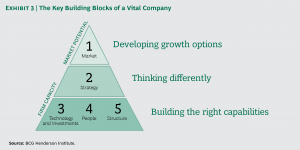

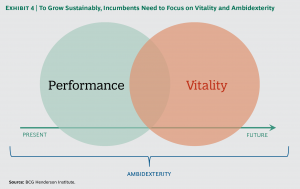

Leadership has its benefits—scale, knowledge, influence, and financial stability among them. But our research shows that as companies age and grow, incumbents increasingly focus on internal matters, have more difficulty freeing themselves from legacy businesses and approaches, and progressively shift their priorities toward running—rather than reinventing—the business. Nontraditional competitors, disruptive technologies, and new business models are making corporate reinvention a critical priority.

How can legacy leaders remain vital—to preserve and develop their capacity for growth, risk taking, innovation, and long-term success? In creating a quantitative measure of corporate vitality and its underlying drivers, we hope to provide a working framework of what matters when managing the balance between delivering near-term execution and investing in the future. The drive to maintain vitality has organizational, financial, and cultural levers—all of which reinforce each other.

VITALITY: A NECESSITY FOR LONG-TERM GROWTH

The challenge is straightforward: growth is critical for sustained value creation. In the short term, companies can create value by optimizing costs or assets or by building investors’ expectations. Yet in the long run, most value creation comes from top-line growth, which accounts for 74% of total shareholder return of S&P 500 top-quartile-performing companies over a ten-year period.

The good news is that achieving sustainable growth is still possible for today’s incumbents. Approximately 10% of large US companies are growing at double-digit rates. Among that 10%, many—such as Visa and Mastercard (credit cards), Hilton (hotels), Constellation Brands (alcoholic beverages), and O’Reilly (auto parts)—are from nontech industries. What is their secret?

In today’s rapidly changing environment—with elevated political, social, and technological uncertainty—what will make a company thrive tomorrow is different from what makes it succeed today. Current performance is less and less predictive, and an overreliance on backward-looking metrics can be deceptive. Many of today’s large incumbents are vulnerable, even if they have a solid track record of past performance.

And abrupt failures happen increasingly frequently—think Kodak or Blockbuster—in no small part because of the risk of digital disruption. Even when their positions seem comfortable, incumbents need to create a sense of urgency and preemptively address the requirements to sustained success. They must develop their capacity for growth and reinvention. This is what we call vitality.

We are able to measure vitality by using BCG’s proprietary methodology behind the Fortune Future 50—the result of a two-year research partnership between BCG and Fortune magazine. This index ranks the most vital US-listed companies. To build it, we collected all theories purporting to explain the ability of a company to grow and we associated them with measurable variables. We then tested those theories against historical data and only kept the variables that had a measurable and robust impact on long-term revenue growth. As expected, the age and size of a company have a negative impact on growth—confirming that the more established the incumbent, the harder it is to remain vital.

Authors: Martin Reeves, Gerry Hansell, and Rodolphe Charme di Carlo

More: BCG Henderson Institute

The BCG Henderson Institute is The Boston Consulting Group’s internal think tank, dedicated to exploring and developing valuable new insights from business, technology, and science by embracing the powerful technology of ideas. The Institute engages leaders in provocative discussion and experimentation to expand the boundaries of business theory and practice and to translate innovative ideas from within and beyond business. For more ideas and inspiration from the Institute, please visit Ideas & Inspiration.